2018-10-19 15:19:51 来源:投资家网 作者:盛景嘉成母基金

2018-10-19 15:19:51 来源:投资家网 作者:盛景嘉成母基金 摘要:硅谷的成功是全世界羡慕和效仿的对象,大浪淘沙后筛选出了一批优质的VC机构,这些美国顶级VC都有哪些成功的诀窍?

· 美国VC经历了几十年风雨历程,大浪淘沙后筛选出了一批优质的VC机构,这些美国顶级VC都有哪些成功的诀窍?

· 顶级VC机构如何持续保持自己的行业地位?

· 成功的VC机构都做了些什么?

· 通过了解美国的市场环境,未来中国VC行业会变成什么样?对我们有哪些启发?

60、70年代硅谷出现了惠普、英特尔,80、90年代出现了思科、甲骨文、苹果、谷歌,硅谷一代又一代的科技公司持续引领着全球的产业前行。90年代,当时的硅谷科技公司的总市值是在2400亿美元。现在2000多亿美元是什么概念?也就是1/4的苹果。前些日子,苹果破了万亿美元的市值。在不考虑通货膨胀的情况下,2010年的时候,硅谷这些公司的总市值已经超过6万亿美元。

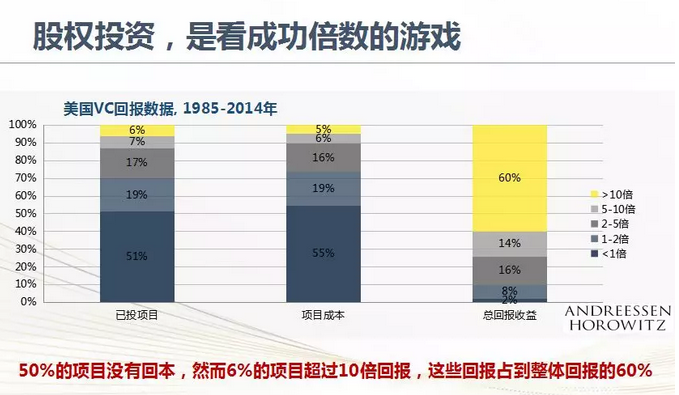

股权投资,是看成功倍数的游戏

硅谷的投资巨头Andreessen Horowitz(简称A16Z)曾分享过一个很重要的数据,结论就是:股权投资,是看成功倍数的游戏。从1985年到2014年将近30年的统计数据中我们可以看出:超过一半的已投项目是赔钱的,只有6%的项目回报超过十倍。可见风险投资行业竞争非常激烈。从项目成本上看,更多的钱投在失败的项目上。从行业整体回报情况来看,5%的项目创造了行业60%的收入。这意味着什么?这个行业不是线性分布,而是幂次分布。头部项目享受极大的回报,非头部项目几乎是陪衬,一半以上的项目都是炮灰。

顶尖基金之所以成为顶尖,在于它有更多赚大钱的项目。其实,顶尖基金失败的项目比例与行业平均水平差不多。因此,在VC行业,并不是说成功率越高就越牛,而是要看明星项目。并且,如果是明星项目的领投机构,那就更牛了。

我们大家都喜欢谈“本垒打”项目(赚10倍或超过1亿美金),这很重要。巴菲特为什么喜欢看棒球?棒球里的不确定性和投资决策是一样的。一个收益超过十倍的项目,但如果你的仓位太小,只是跟投的话也是没用的。收益两倍以上的项目,都算作是赚钱项目。但考虑投资的时间成本,收益未达两倍的项目可能就不赚钱了。所以,一到两倍的项目叫回本项目。一倍以下的是赔钱项目。以上就形成了一个投资的回报组合,最终这个基金主要靠“本垒打”项目来赚钱,靠赚钱项目锦上添花,而回本项目就是多拿点是一点。

美国的基金退出机制比较完善是因为美国有特别好的资本市场。截至2018年中,目前美股的牛市是二战后第二长的牛市。好的资本市场才能产生真正好的退出,包括IPO和收购,这是一个良性生态系统所构建的。对于我们做投资的人来说,最后是要靠资本市场来容纳这些创新的成果,去兑现我们的收益。 对于美国基金而言,靠IPO赚钱的只是一小部分,很多基金都是靠并购或者股权转让来赚钱的。

美国目前比较活跃的VC有800多家,有代表性的大概100家。我们盛景从2014年开始投资了十几家。这十几家VC都是以美国本土市场为主,因为美国本土市场不管to C还是to B都足够大。由于几乎不做PR的关系,很多VC其实在中国并不有名,比如说像Benchmark,除了内行,少有人知。因为美国这些VC都很低调,不希望有太多的曝光。但是福布斯每年的Midas List(金手指榜单)评选出全球创投领域的100强投资人,都会让全球各行各业的人知道这些顶级的VC合伙人及其所在的机构。

2015、2016年的福布斯全球最佳创投人榜单里,盛景母基金投的这些机构的合伙人占了25%。比如说Accel,在国内除了跟IDG合作的三期基金外,没有什么消息露出。KPCB在中国的团队搭建和品牌建设不太成功,但是在美国是绝对顶尖的。盛景母基金投的VC里面有25个合伙人上榜,所以说我们对硅谷的顶尖VC还是有些了解的,我们来看几个具有代表性的。

(图说:盛景嘉成创始合伙人刘昊飞及盛景嘉成美国合伙人Erik Lassila 在硅谷IVP总部合影 )

硅谷晚期VC的头牌——IVP

IVP基金成立于1980年,它是后期的基金,在中国叫PE。但它严格来说其实不是PE,因为他不买控股权,他只做少数股权投资。从成立到现在38年,一共只投了十六期基金,两年半一期,而且同一时间只投一支基金。硅谷的基金都是在把精力放在一个点上去使劲。实际上,他们也只能这么做,因为行业竞争激烈,多点作战不能保证拿到最好的项目。所以IVP做得很深入,是硅谷晚期VC的头牌,超顶尖的回报。平均一个项目3.5年的持股期,三到五年出手就可以变现。IVP一期基金的时间是一共14年,一个项目平均退出时间大概是3.5年,最长可以14年。所以做投资是要有耐心的,得靠跟客户做朋友,客户真信你才行。

到2018年年中,IVP累计已经投了300多个公司,IPO高达108个,IPO比例和成功率都非常高。它覆盖了很多知名公司,比如Twitter,Netflix,Juniper等等。盛景母基金参与到的项目包括AppDynamics,Snapchat,DOMO等。像已上市的Snapchat现在不仅是阅后即焚的图片社交,还是一个内容分发平台。

股权投资可以划分为不同的阶段。从风险收益比率的曲线上看,成功率低的阶段,需要高回报率,否则的话无法收回成本。如果回报倍数没有那么高,成功率一定要高。最终看的是投资组合的总体表现,一定要投出数量足够的项目,才能够在一定成功率的前提下,又有一些能够有很高倍数的项目。

天使投的是很早期的项目,更需要分散。VC阶段做好了特别挣钱,但是竞争非常激烈。早期VC阶段成功率不高,靠的是高回报。到了中后期,也就是国内所说的PE,PE的成功率要比较高,超过60~70%。这个倍数按道理说不应该那么高,如果你这投pre-IPO的话,这个公司上市以后,等到你能解禁的时候,市值如何是说不清楚的。当市场整个估值体系比较健全的时候,抢pre-IPO不一定能赚到钱。经过风险调节之后,美国整个市场里最赚钱的实际上是VC。VC再按照业绩的四分法来分类的话,前25%的VC是最赚钱。

IVP为什么选择中后期VC?在1980年代、90年代的时候,公司发展到一定程度就上市了,因为在私有资本里没有那么多钱,所以就要变成公众公司去融资。但是现在一个Qualified IPO可能要有20亿美金的市值规模。所以像Airbnb、Uber这些公司都上市很晚,小米上市的时候也很晚。对公司来说,上市较晚的好处是能够更好地发展业务,而不被公众所关注。2010年以后的独角兽保持private company的时间比较久,不需要那么快就变成公众公司,IPO也越来越靠后,所以IVP就是看准了这个机会。

而且,IVP选优质项目有自己的项目源。第一是靠有预见性的行业研究,所以我们一直强调,研究能力是任何一个投资机构的基础能力。如果没有很强的研究能力,就要跟同行去PK眼光是挺难的。第二,它的投资组合里已经有超过300个公司,从1980年代以来,很多公司已经长成了很大的公司,甚至行业领军者。这些公司可以贡献很多跟产业链相关的项目源。第三,IVP有自己的IT系统,里面有2万个项目的数据,而且定期更新。再者,IVP跟早期机构有比较多的合作,加上合伙人的关系,他们每年面聊超过2000个项目,深入调查200个,最后只投12~15个项目。投资项目虽然不多,但是绝对百里挑一。

IVP为什么成功?做早期投资的话,就是要投资机会,不要怕冒风险。但是后期投资就要投确定性。IVP就是投C轮、D轮以后的公司,这些已经有了用户积累但是还没有很好地产生收入的这些公司。IVP在它产生收入之前的转折点就投进去,或者刚刚产生收入即将跳跃性增长的时候投进去,时间把握得特别准。

在这个领域里面,如何拿到领投的权利,要换个角度思考:一个发展很好的创业者,他最需要的是什么呢? 一个公司发展到了D轮、E轮,依然有很多地方要提升,比如说组织机构、企业文化。企业快速扩张,创业者却从来没有驾驭过这么大的公司。引入什么样的人?如何构建董事会?怎样控制财务风险?执行力降低的问题怎么控制? IVP就能给他很好的帮助,因为IVP过去30多年就是在帮助这个阶段的公司解决诸如此类的问题,已经积累了很多成功的经验,甚至可以让已经成功的CEO担任导师,所以他就把这些能力都集中在这个阶段上。

IVP关于行业周期的看法是:任何时候都有好项目,你只要去做好你该做的事,自己有主见,投好项目自然就能很好地穿越周期。IVP的管理人不仅投资做得好,生活过得也很好,他们没有什么焦虑感,或者说他们是自发热爱这项事业,投入了很多时间和精力,心态非常好。

(图说:KPCB公司位于硅谷的总部)

硅谷传奇VC——KPCB

KPCB是硅谷非常知名的VC,成立于1972年。早期有四个创始人,其中最知名的是John Doerr。到目前为止,纳斯达克上市排名前100的公司里面KPCB投资的占10%,所以他对美国很多大公司和媒体甚至政府都有很强的影响力,它是创新的引领者。KPCB现在最知名的两个合伙人,一个是John Doerr,一个是Mary Meeker。他们被认为是跨越了投资周期的、最优秀的投资人。KPCB从1972年成立以来,一共累计获得了千亿美金的收益,他们就是真正的靠收益说话!千亿美金的收益,KPCB不需要新LP,想要成为其新LP,就算排长队也是不可能了。

KPCB已经与创业者携手成就了数百家能够定义行业的伟大公司,包括:Google,亚马逊,京东, Airbnb,Snapchat,Uber等高市值的公司。在2016年的Midas List里面,KPCB有四个合伙人上榜,Mary Meeker排在最前面是由于Facebook的退出,John Doerr上榜是因为Uber的退出。

John Doerr是个神人,曾经在英特尔做过销售,后来又去风险投资公司。他特别勤奋,也很有商业感觉。他在做销售的时候,感觉自己的商业感觉特别好,而要发挥这个长处的最好行业就是风险投资,所以他就去做风投了。John Doerr投的项目包括Google 、SUN、康柏、亚马逊,被誉为“风险投资之王”。

Mary Meeker是互联网女皇,做互联网投资的很多年前就知道她的名字。她早年在摩根斯坦利,从1995年互联网开始成为主流投资方向的时候,就每年6月底出一个报告,一直出到现在,叫The Internet Report,它代表的就是对未来的有预见性的看法。当然每个公司都希望Mary Meeker的报告里提到自己的名字。

Mary Meeker给网络公司的估值提供了一个新的定价方法,即根据网站访问者或软件用户未来价值的大小对公司估价,并在此基础上对公司收入和利润作出预测。这种估值方法其在美国90年代之后开始逐渐影响到整个的市场里的机构投资者。因为它的成长曲线是先积攒用户,积攒商业壁垒,然后产生变现,产生收入,最后产生利润。美国有很多互联网公司是走完了这个曲线的,腾讯也是。腾讯最开始变现不理想,但是一些外国投资者依然看好。因为人家见过一个公司从大量用户变成大量利润的过程,市场给了他这样一个估值体系,但我们原来可能没有见过。在高度成熟的商业体系里面,互联网带给大家的是高的竞争壁垒。

KPCB每个细分赛道只投一个项目,让创业者特别有安全感。投错就投错了,没关系,还有别的项目,但是投对的都给他带来了巨大的回报和非常好的口碑。所以好项目就这样,就好像你考了状元,但清华北大你也只能选一个。KPCB跟红杉在早年在美国就是这样一种感觉。对于创业者来说,如果能够获得KPCB的认可是非常好的。

(图说:Menlo Ventures公司位于硅谷的总部)

最低调的风投机构——Menlo Ventures

Menlo Ventures,不管在中国还是硅谷,都没有做过任何PR,是特别的低调风投机构。它于1976年成立,已经40多岁了。一个40多岁的投资机构会是个什么样子的?他们已经传承到第三代合伙人了。

硅谷的这些VC,除了有投资眼光之外,机制也很有意思。他们第三代合伙人是35岁以上的年富力强的一代,负责跑项目,看项目,做投资决策,以及带团队。第二代合伙人就是确定机制,不做投资决策,但关注风险控制,他们随着时代的发展,制定与时俱进的机制、规则。第一代合伙人不在机构里了,也不在投委会,但他们会贡献很多资源。第一代合伙人最深厚的能力就是“看人”。第一代合伙人决定谁能够被提名为合伙人。 这三代合伙人之间没有任何血亲关系。这个机构能够40多年还是一个长青VC,是因为他们形成了一个非常完备的机制。而国内的投资机构都是第一代合伙人还冲在最一线。

所以我们跟硅谷的差距是什么?不是业绩的差距,而是时间的差距,传承的差距。我们为什么愿意在美国多配置更高的比例?不是说光他那点项目,项目是一方面,人家形成的这套体系确实挺厉害的。

Menlo Ventures在42年的时间里,以投A轮为主,2/3是A轮,1/3是B轮,一共只管理14支基金,平均一个基金三年的时间,累计管理规模40个亿,并不大。一共投了400多个项目,有数十个项目完成上市,超过100个完成并购推出,成功退出比40%。作为一个A轮投资者来说,这个表现是非常好的。

Uber 2009年的时候成立,从20万美金起步, Menlo Ventures从B轮投资Uber,领投了2500万美金。当时Uber的收入只有一百多万美金,按照3亿多美金估值给它投进去,需要很深的洞察力、很强的决策力。在谁都看不清楚的时候,你要更加了解,跟创始人聊,对整个行业趋势的把握要先于别人,这种判断力非常重要。

Siri最开始是斯坦福的一个研究室里孵化的项目,2007年的时候就是一个三人小团队。当时谁能想到人机交互通过语音的方式控制?其实就是一个设想,但是Menlo Ventures靠商业嗅觉就预见到这个项目很有价值,它以后可以变成人和机器之间重要交互方式,它比敲键盘容易得多。在2008年Siri刚出来的时候就领投了A轮,几乎就是唯一的机构投资者。Menlo Ventures所在的沙丘路就在斯坦福西边,对于创新的情况把握得非常及时。2010年的时候,Siri就被乔布斯给收购了,而且是乔布斯亲自跟Siri团队洽谈的。虽然收购价2亿美金价格不显得高,但乔布斯认为这是苹果历史上最伟大的收购之一,因为Siri的确成了苹果最重要的一个交互媒介,触屏之外,就是Siri。伟大的风险投资需要发现机会的能力,早期投资是一定要投机会,虽然这些机会在别人看来,可能是很有危险,是挑战。

而且Menlo Ventures他们不是一个人在战斗,而是形成一个联盟。跟公司创始人站在一起,跟行业专家去了解,然后形成一个董事会,和不同的背景的伙伴在一起,一起去定义什么是“正确的冒险”。冒险不是毫无准备的,而是要有一套方法论,在正确的方向冒险。不冒险是不可能有超额收益,但是不能乱冒险,不能去送死。“正确的冒险”,让大家一起穿越风险,创造伟大企业,获得超额回报。所以Menlo Ventures他的投资人LP和投过的这些企业都是说是他们不仅是合作伙伴,而是真正的同盟者。

结语:KPCB、 Menlo Ventures、IVP基金等美国甚至全球一线投资机构,他们几十年可能才累积管理了三四十亿美金的管理规模,而这个规模在国内已经比比皆是了。这些做得如此长久的美国投资人,他们管理的资金量并不算很太大,但是他们的收益倍数非常高,强调的是其过往基金真正给投资人返回的现金收益及高回报率,即DPI和净IRR,这是他们引以为豪的地方。

盛景嘉成的合伙人都有十年以上甚至长达二十年以上的股权投资经历,其中,美国合伙人Erik从1996年就开始在硅谷做投资。所以我们深深懂得股权投资的考验和关键点在哪里:不是看一个基金管理人现在投出去多少钱,而是要看他曾经为其LP创造过什么样的回报,尤其是在股权投资这个收回现金回报周期很长的这样一个行业里。

2024年1月10日,由投资家网主办,财经锐眼、有时间协办,北京微金科技有限公司承办的“第十二届股权...

2024-01-22

2024-01-222021 年12 月15 日,“2021 中国股权投资年度峰会暨中国风险投资年会”在深圳福田香格里拉...

2021-12-17

2021-12-17中国股权投资市场发展近30年,活跃机构数量和市场规模增长了几百倍,如今登记机构总数近1.5万家,累计...

2021-12-06

2021-12-06本轮融资将主要用于 全球商业拓展 及 AI 内容平台生态建设,进一步推动 AI 生成内容在全球市场的...

2025-02-14

2025-02-142025年2月14日,由中国焙烤食品糖制品工业协会和北京贝克瑞会展服务有限责任公司共同主办的【焙烤新...

2025-02-14

2025-02-14投资家网(www.investorscn.com)是国内领先的资本与产业创新综合服务平台。为活跃于中国市场的VC/PE、上市公司、创业企业、地方政府等提供专业的第三方信息服务,包括行业媒体、智库服务、会议服务及生态服务。长按右侧二维码添加"投资哥"可与小编深入交流,并可加入微信群参与官方活动,赶快行动吧。

睿健医药B+轮再获超2亿,帕金森细胞疗法冲刺中美临床

瀚天天成A股折戟转战港股,获工银投资10亿元注资加码碳化硅扩产