2022-09-06 11:39:01 来源: 作者:

2022-09-06 11:39:01 来源: 作者: 摘要:8月26日晚,国内服务机器人龙头公司科沃斯(603486)发布了2022年半年报。

8月26日晚,国内服务机器人龙头公司科沃斯(603486)发布了2022年半年报。隔了一个周末,石头科技(688169)也于29日晚发布了半年报。

从这两份半年报来看,在宏观消费环境疲软背景下,2家公司均面临增长难度,但详细拆解来看,其间蕴藏着不少可能忽视的亮点。

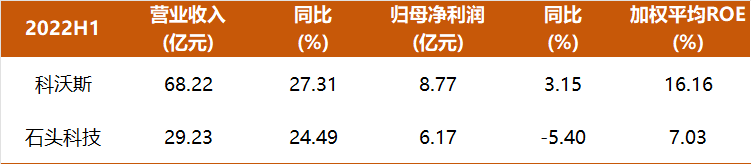

具体来看,今年上半年,科沃斯营收达 68.22亿元人民币,较上年同期增长 27.31%;

归属于上市公司股东的净利润 8.77亿元人民币,较上年同期增长 3.15%,加权平均ROE16.16%;

石头科技上半年营收29.23亿,同比增长24.49%,净利润6.17亿,同比下降5.4%,加权平均ROE7.03%;

数据来源:公司半年报,制图:投资报

科沃斯无论是在体量,还是增速上都胜过对手,保持着行业老大地位。

不过,这2家公司股价较最高位时有大幅下跌,背后是什么原因?二级市场表现会否迎来转机?

在投资报和多位明星基金经理的访谈对话中,懒人经济的代表—服务机器人行业也是机构重点关注的对象;

我们结合机构的视角,重点来把科沃斯的半年报细细拆分开,有几个特点值得投资人重点查看。

1.首先,公司营收增速仍快于行业;

GfK 扫地机器人零售监测报告显示,2022 年上半年,全球扫地机器人市场规模23亿美金,与去年同期基本持平。

中怡康中国零售数据监测显示,中国扫地机器人市场规模达57亿元人民币,同比增长16.2%。

那么,在这个市场背景下,科沃斯上半年整体仍然取得同比27.31%的营收增长也属不易。

2. 其次,在利润增长上,其实并没有表面那么低;

比如,科沃斯因为上半年股权激励费用的确认,推升了管理费用率,导致上半年销售净利率同比下滑3.04个百分点至12.87%。

在剔除股份支付费用影响后,可以算出,归属于上市公司股东的净利润有10.22亿元人民币,较上年同期增长14.72%。

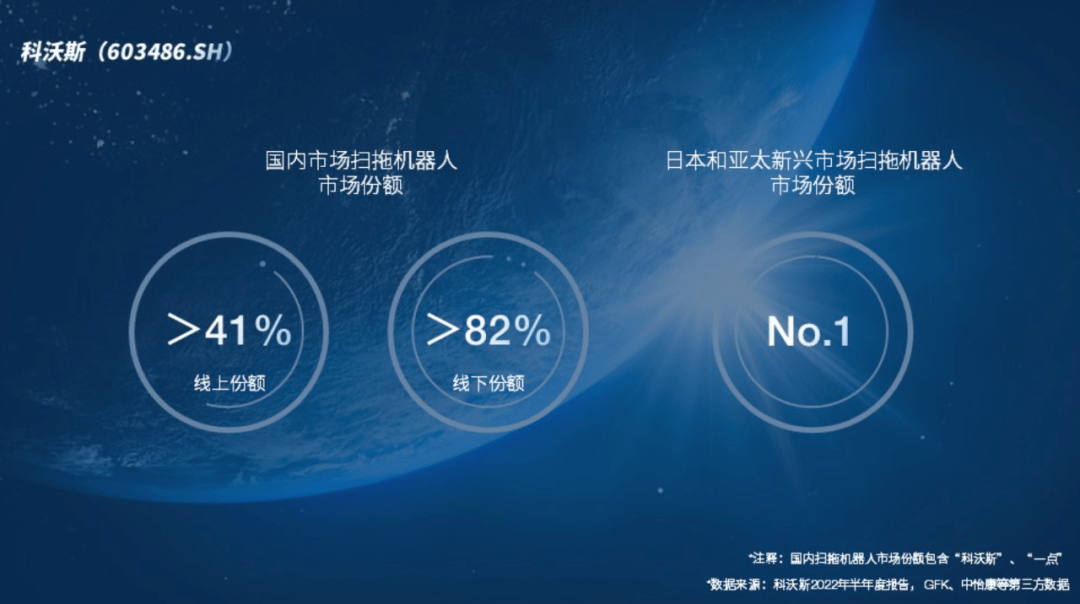

3.从市占率、毛利率、应付账款等指标来看,公司的行业龙头地位稳固,且在产业链中具备一定话语权;

第三方数据显示,科沃斯在国内的扫拖机器人的份额,在线上渠道中的市占率超过41%,线下的市占率高达82%多;在日本和亚太新兴市场所占份额排名第一。

应付帐款在2020年底时为21.6亿,到2022上半年末,这一数字已上升到26.64亿。

毛利率这端,2022年一季度约50%,二季度的毛利率达52.28% ,环比还有所提升。

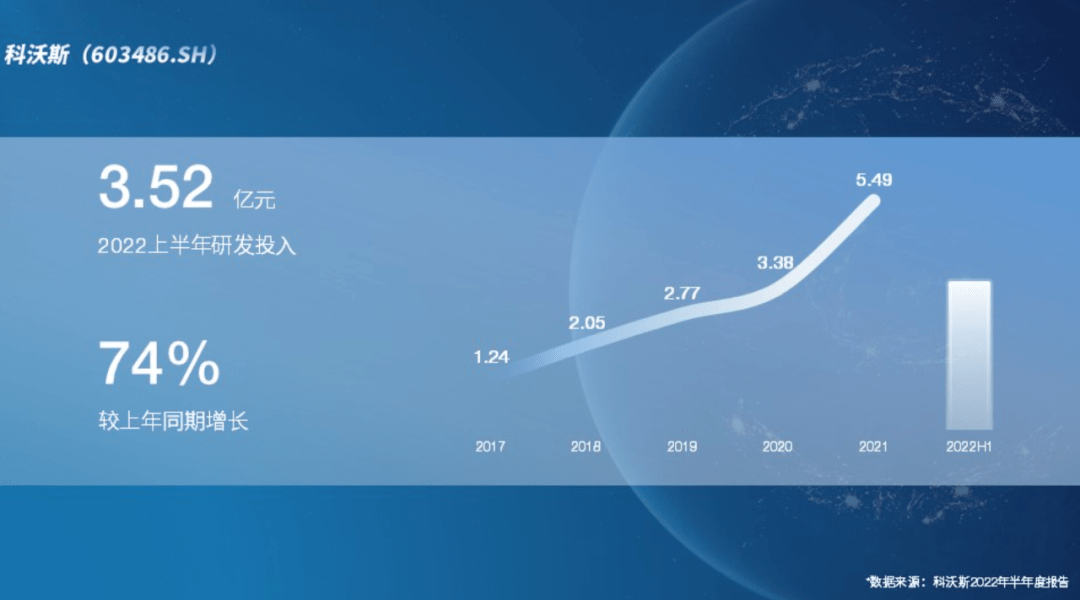

4.研发费用在持续增长,说明公司仍然着眼长远;

2022年上半年,研发支出就达3.52亿元,同比增长74.05%;

这一点很重要,是坚持做正确的事,还是面对压力去粉饰短期报表,可以看出一家公司实控人的格局。

特别是在一个靠技术起家,靠技术等来巩固、提升竞争优势的行业中,研发是安身立命之本。

不过,对投资人来讲,最关心的还是,增长天花板是已在眼前了,还有会柳暗花明又一村?

扫地机器人整体销量的躺平和下滑,是暂时的结构性问题,还是缺乏长期驱动力?

什么时候有可能会放量?

我们结合机构的视角一个一个来分析回答。

估值提升远快过业绩增长

先来看近年的股价表现:

虽然懒人经济、服务机器人是市场长期看好的方向,但在今年的市场调整中,科沃斯、石头科技的二级市场股价出现下跌;

一方面,在经历了2020、2021年的大涨之后,自然也有调整的需求,

2020、2021这2年,科沃斯股价大涨645.99%,最高涨幅达到了1148.88%,换句话说,2年就成就了一只10倍股。

石头科技则是在2020年大涨200%多,但在2021年就已下跌21.37%,今年继续大跌45%;

虽然2家公司的业绩也是在高速增长,但估值的提升显然要远快过业绩增速。

比如,在2019年,科沃斯处于战略调整期,主动缩减代工业务等,业绩出现下滑,当年股价也是下跌的。

而到2020年,转型近尾声,基本面出现了拐点,净利率出现提升,股价也是在那前后开始飙升。

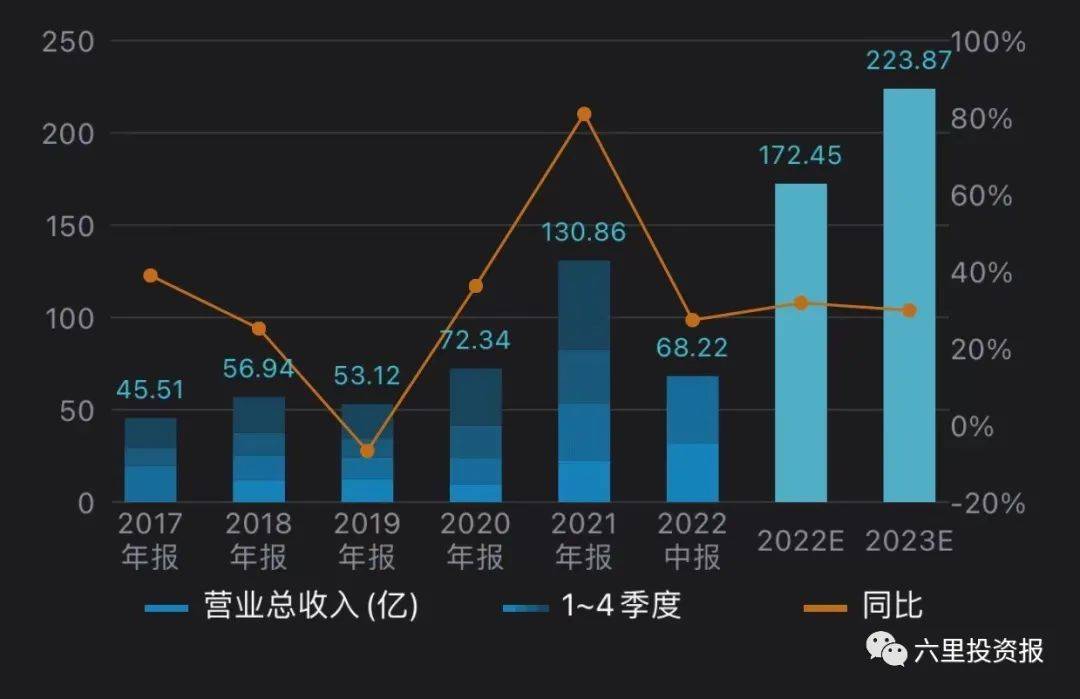

数据显示,2020年,科沃斯营收72.3亿,同比增速36.17%;净利润6.41亿,增速431.22%;

2021年,营收130.86亿,增长80.9%,净利润20.1亿,增速213.51%。

数据来源:Choice,制图:投资报

对这样的高成长,资本市场也给予了慷慨的奖励。

随着增速的放缓或回归,估值的下调也在意料之中;

但更重要的是,另一方面,市场担心的是,成长还有没有空间?

总销量已放平,但结构在剧变

产品创新、技术更迭提升均价

数据显示,总体来看,2016 年—2021年,扫地机器人销售额以 26%的复合增速扩张至120亿元。

但是,扫地机器人行业整体的销量,只有在 2018 年及之前达到了高达 45%以上的销量增速。

而从 2019 年至今,销量一直几乎是零增长,甚至在2022年上半年有出现较大幅度的负增长。

这一矛盾点,是影响市场对后续行业景气度判断,以及板块估值提升的重要因素。

那为什么这个行业的总体规模仍在增长?

主要还是由于销售单价的提升,使得行业规模仍在上升。

细分来看,虽然行业整体销量躺平,但事实上,是3000元以下的产品,销量在下滑;3000元以上的产品在增长。

第三方数据显示,进入2022 年以来,价格带变化更为明显,3000元以下机型销量下滑61%;

3000元以上机型销量大幅增长91%,

其中,3000-3499元产品销量增长139%,3500-3999 元产品销量增长16%,4000元及以上产品销量增长572%。

为什么会出现上述这种分化?

是由于产品形态的创新迭代,

1、目前扫拖一体、自清洁成为主流,

从原先扫地、拖地需要2台机器,到合二为一,从需要人工清理、到抹布自清洁和自动集尘 ,这些技术和产品创新都直击消费痛点,让更多人有了尝试的欲望。

目前,自清洁功能已逐步成为行业标配。2022上半年,在国内线上零售额占比合计达 78.6%,同比提升 46.8 个百分点,

2、在此基础上,产品形态自然就从单机—基站实现升级;

以上两项是推高产品价格的主要因素,整个扫地行业2021年的均价提升幅度达到了42%。

中怡康零售监测数据显示,国内线上市场零售均价已由2021年的2395元上涨至3163元,线下市场由2855元上涨至4048元。在这其中,科沃斯就是重要推动者。

所以,从这些数据,我们就能看出,这个行业并非就此躺平;

而是在技术迭代,产品创新下,总量还未增,但结构正在剧烈变化,自清洁产品在持续激发消费者的需求。

拓展服务机器人产品线,

添可品牌迭代智能料理机

那么,第二个问题就是,如果总量目前没有增长,行业里的公司怎么取得成长?

1、首先,扫地机器人本质是解放人们双手,省出时间,属于耐用消费品一种,

那我们就从耐用消费品的放量逻辑来看,根据有关券商的研究,主要有2点:

(1) 产品力:产品对日常劳动的替代的效果,能够超过一定的临界值,人们的购买欲望将大幅提升;

比如从单一的扫地功能,到集扫拖一体且全自动自清洁,

(2) 价格:价格显然会成为影响渗透率提升速度的重要因素。

2、从产品线的角度来看,除了家用服务机器人,其实商用也是一个大市场,

比如,科沃斯也已经将机器人技术应用于商业场景,开发针对商用场景的机器人解决方案,为物业、住宅、商写、酒店、金融、零售、教育、医疗等行业垂直业务场景提供以商用清洁机器人、交互服务机器人为载体的智能化解决方案。

随着人力成本上升,商用服务机器人的市场空间也是显而易见的。

3、产品线另外一点的拓展,可能出乎很多人的意外,那就是食物料理机。

科沃斯旗下添可品牌筹备迭代多年的食万智能食物料理机系列产品也在2022上半年实现突破,有望成为继洗地机后又一爆款产品。

今年“618”期间,除扫地机器人和洗地机两大核心品类市场表现突出外,科沃斯旗下沁宝、窗宝等服务机器人品类各自蝉联相关领域冠军,更值得关注的是,食万3.0智能料理机拿下了天猫、京东料理机类目NO.1。

不要小看厨房智能料理机这一细分领域,比如著名的德国小美料理机,虽然售价高达2万左右,但仍极受追捧。

及时更新的食谱,再加上引导式的烹饪,还有食谱的步骤小视频,在烹饪过程中有不会的,可以查看视频,一步步跟着做,非常适合厨房小白,哪怕完全没有烹饪基础,也能跟着它的步骤提示做出美味料理来。

这种产品,除了价格比较贵外,比起A股在热炒的“预制菜概念”其实更有生命力,毕竟食物更新鲜,更美味,也会更有乐趣。

从网上商城可以看到,科沃斯的这款食万3.0智能料理机售价在5000元左右,从价格上具备一定竞争力,当然,科沃斯能不能把这一品类做成,现在还无法断言,只能拭目以待。

但在多品类共同成长的驱动下,科沃斯拥有可期待的业绩弹性,任何一款产品都有可能在未来,为科沃斯开拓出扫地机器人和洗地机之外的第三成长赛道。

海外份额持续增长,

已成多个重点市场领先者

从这份半年报还可以看出,科沃斯深耕海外市场的决心没变,成果也在逐渐体现了。

2022上半年,公司科沃斯品牌海外业务收入同比增长17.2%,添可品牌海外业务收入同比增长15.9%,占各自收入比重分别达到 27.1%和 27.7%。

今年欧美主要国家持续高通胀导致消费疲弱,在这一背景下还能取得如此成绩,是得益于科沃斯并未依赖单一海外市场,而是坚持全球多元化战略布局和发展,建立覆盖美国、德国、日本和亚太等市场在内的全球主要市场经营网络。

科沃斯在日本和亚太新兴市场取得了显著的增长,得以推动整体海外收入实现增长。

2021年,添可的国际化进程加速,进军日本,入驻被称为“日本国民电商平台”的乐天商城。

在讲究工匠精神的日本,一个中国品牌还能闯出一条路,从中也能窥见公司在技术、产品质量和服务上的进步。

而一个更新的海外销售数据是,在今年7月的2022年亚马逊会员日中,科沃斯全球总成交额同比增长58%,美国、欧洲四国、日本及澳大利亚四大区域GMV均获得强势增长;其中,美国亚马逊平台销售同比增长高达163%;

欧美消费市场会否复苏,从而助力科沃斯下半年业绩加速也值得期待。

最后,从科沃斯的机构持仓来看;

根据基金二季报数据,科沃斯进入了42只基金的前十大重仓行列,较上一期略有减少;

而从科沃斯自身的前十大流通股东来看,基本保持平稳,新进了一只易方达上证50的指数增强基金;持股400多万股,位列第八大股东。

相比1、2年前基金云集的盛况,现在多少有点像处于机构集体出货后的受创期,但随着股价的大幅调整和基本面稳健向上的格局呈现,相对的吸引力也在与日俱增。

正如一句格言所说,

“现在备受青睐者,将来却可能黯然失色;

现在已然被抛弃的,将来可能重放异彩。”

是愿意在交易显拥挤时上车,还是在门庭冷清时布局,就看你自己的判断了。

本次大会吸引了众多政府代表、专家学者、商协会会长和企业家代表等业界精英齐聚一堂,共同探讨新质生产力在...

2024-12-31

2024-12-3112月30日,叮当快药携手赫力昂在北京召开新品首发上市发布会,宣布扶他林双氯芬酸二乙胺乳胶剂2%新品...

2024-12-30

2024-12-30投资家网(www.investorscn.com)是国内领先的资本与产业创新综合服务平台。为活跃于中国市场的VC/PE、上市公司、创业企业、地方政府等提供专业的第三方信息服务,包括行业媒体、智库服务、会议服务及生态服务。长按右侧二维码添加"投资哥"可与小编深入交流,并可加入微信群参与官方活动,赶快行动吧。

2016年注册于北京的中氢新能技术有限公司,下设位于大兴的装备制造公司、位于海淀区的技术研究院、材料...

一度无比高光的理想汽车,猝不及防遭遇重挫。

2024年1月10日,由投资家网主办,财经锐眼、有时间协办,北京微金科技有限公司承办的“第十二届股权...

2024年1月10日,由投资家网主办,财经锐眼、有时间协办,北京微金科技有限公司承办的“第十二届股权...

2024年1月10日,由投资家网主办,财经锐眼、有时间协办,北京微金科技有限公司承办的“第十二届股权...