2024-07-11 17:52:13 来源:中国经营网 作者:

2024-07-11 17:52:13 来源:中国经营网 作者: 摘要:受益于新“国九条”改善上市公司透明度与市场效率,鼓励上市公司分红等政策,近日多家外资机构频频发声,在当前估值吸引力水平下,对A股权益市场保持乐观。

受益于新“国九条”改善上市公司透明度与市场效率,鼓励上市公司分红等政策,近日多家外资机构频频发声,在当前估值吸引力水平下,对A股权益市场保持乐观。

新“国九条”明文规定对上市公司实行全链条和市场交易严监管,而沪深300指数内部成分股所具备的优势或将进一步体现,尤其是在当前市场相对处于估值较低的区间,沪深300指数整体的投资价值有望持续提升。

“聪明资金”布局

市场盘整震荡之际, “聪明资金”持续布局。Wind数据显示,6月份ETF资金净流入榜单前十名中,沪深300ETF就有4只。作为市场上最主要的宽基指数之一,底部“买宽基”的布局策略在该指数上展现得格外明显。机构资金、北向资金往往被市场认为是“聪明资金”的典型代表,这些专业金融资本,一定程度上能够通过敏锐的市场洞察在行业维度选择上有所裨益。

选择宏利沪深300指数基金(A类162213/C类003548)不仅能够实现对宽基指数的布局,而且能够通过基金经理的主动增强策略,力争实现对沪深300指数的超越。

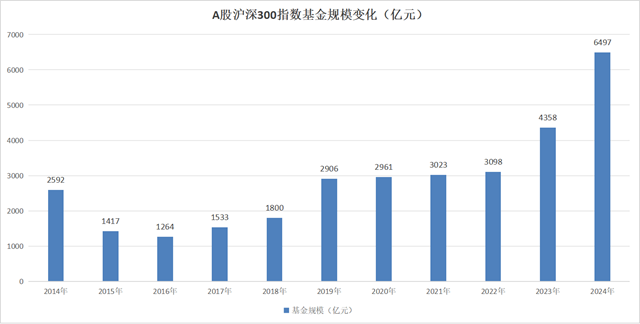

从资金流向来看,大量资金持续入场增持宽基指数基金,向市场传递积极信号,能够有效提振市场情绪并改善风险偏好。其中,沪深300指数基金今年总规模激增至当前约6500亿元,较2023年末增长约49%。Wind数据显示,仅7月8日,沪深300指数单日净流入就达到45.39亿元,或成为当下资金的配置“心头好”。

数据来源:wind,截至2024年7月8日

沪深300股债性价比也凸显其当前的配置价值。截至7月8日,沪深300指数的股债性价比(通过“沪深300指数股息率与10年国债收益率的差值”体现股票与债券的相对价值)约为0.79%,处于历史较高区间,这意味着,眼下或许是买入该指数的好时机,配置价值相对明显。

历史超额亮眼

宏利沪深300指数基金是一只跟踪沪深300指数的指数增强产品,在被动跟踪指数的基础上通过基金经理的主动管理进行指数增强,利用构建多因子量化选股模型投资组合,力求获取超越指数表现的收益。

Wind数据显示,宏利沪深300指数基金自2018年转型之后,完整年度业绩均能跑赢沪深300指数与产品业绩基准,获取超额收益的实力较强,是当前市场上较为稀缺的沪深300指数增强基金之一。2018年至2023年,宏利沪深300指数基金分别实现了1.45%、10.28%、13.97%、4.82%、0.98%、1.55%的超额收益,自转型以来截至7月8日,跑赢沪深300指数31.40%。

作为指数增强型产品,宏利沪深300指数基金的投资优势较为明显。首先,追踪沪深300指数能够一键布局A股市场的核心资产,沪深300指数由沪深两市中市值大、流动性好的300只股票组成,覆盖行业范围广,风格均衡。而且,沪深300指数2021年至2023年ROE均值为10.80%,意味着指数长期盈利能力较好,属于优质投资标的。

其次,宏利沪深300指数基金的业绩也离不开成功的主动管理策略。现任基金经理刘洋通过适当调整投资组合,利用多因子量化选股模型高配或低配部分成分股,力争在指数本身的走势基础上挖掘超额收益。

宏利沪深300指数基金经理刘洋认为,2024时间过半,经济复苏仍在进程中,政策对经济与地产的支持力度在不断加码,需要等待的是投资者的信心修复与消费者的消费意愿提升。新“国九条”后,A股生态得到改善,产业资本减持节奏受控,同时更加注重分红回购等投资者回报行为,为权益市场的健康发展打下良性的基础。

展望未来,刘洋认为,二季度的震荡回调或许只是短暂的,未来行情仍然值得期待。下半年我们仍然看好大盘风格与低估值资产,同时高盈利质量风格在经过过去3年的调整后,或可重新回到主流投资者的视野中,有可能成为长期资金追求的方向。

备注:宏利沪深300指数增强(A类)由泰达宏利中证财富大盘指数证券投资基金转型而来,于2018年3月16日正式转型,转型前的基金业绩比较基准:95%×中证财富大盘指数收益率+5%×同业存款利率,转型后基金业绩比较基准:沪深300指数收益率*95%+同业存款利率*5%,本基金现任基金经理刘洋(2019年1月9日至今),转型后历任基金经理杨超(20141013-20180128)。转型后2018年、2019年、2020年、2021年、2022年、2023年的业绩分别为-23.51%、44.44%、39.84%、-0.03%、-19.6%、-9.24%,同期业绩比较基准分别为-25.27%、34.16%、25.87%、-4.85%、-20.58%、-10.79%,数据源自本基金定期报告。本产品风险等级为R3风险。此评级为管理人评级,具体销售以各代销机构评级为准。刘洋管理的同类产品业绩如下:宏利中证500指数增强 (LOF) 自泰达宏利中证 500 指数分级证券投资基金转型而来,于2019年11月6日正式转型,转型前的基金业绩比较基准为中证500指数收益率*95%+1年期活期存款利率(税后)*5%,转型前2017年、2018年、2019年的业绩分别为11.92%、-27.84%、30.17%,同期业绩比较基准分别为-0.07%、-31.81%、19.66%。转型后的基金业绩比较基准:中证500指数收益率*95%+1年期定期存款利率(税后)*5,本基金现任基金经理刘洋(2019年1月9日至今)、李婷婷(2023年6月28日至今),历任基金经理王咏辉(20111201-20120819)刘欣(20120814-20160315)、杨超(20141013-20190121)。本基金转型后2020年、2021年2022年、2023年的业绩分别为34.99%、18.21%、-19.27%、-9.58%,同期业绩比较基准分别为20.01%、14.90%、-19.25%、-6.96%,源自本基金年度报告。宏利中证主要消费红利指数(A类)成立于2020年3月26日,基金业绩比较基准:中证主要消费红利指数收益率*95%+银行活期存款利率(税收)*5%,本基金现任基金经理刘洋(2020年3月26日至今)、刘欣(2020年3月26日至今)。本基金2020年、2021年、2022年、2023年的业绩分别为55.48%、22.58%、-5.65%、-14%,同期业绩比较基准分别为45.71%、10.67%、-8.69%、-14.85%,源自本基金定期报告。

风险提示:以上观点仅供参考,不构成投资建议或承诺。基金过往业绩不预示其未来表现。基金有风险,投资需谨慎。投资者投资于基金管理人管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《基金产品资料概要》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。

4月19日,2025北京亦庄半程马拉松暨人形机器人半程马拉松鸣枪开跑。作为全球首个人形机器人半程马拉...

19小时前

19小时前投资家网(www.investorscn.com)是国内领先的资本与产业创新综合服务平台。为活跃于中国市场的VC/PE、上市公司、创业企业、地方政府等提供专业的第三方信息服务,包括行业媒体、智库服务、会议服务及生态服务。长按右侧二维码添加"投资哥"可与小编深入交流,并可加入微信群参与官方活动,赶快行动吧。